内资品牌在技术储备、产品性能、质量、品类上落后于国外品牌,且电机编码器芯片仍依赖进口。

2、控制器相当于机器人的大脑,负责规划机器人运动方式,发布和传递动作指令。国内外差距大多数表现在软件和算法上。一方面,国外品牌入局早,具有先发优势;另一方面,软件算法等二次开发需要大量试错,国外品牌占据市场主导地位后,能够积累更多更高端的开发经验,所以在成长迭代速度上比国内厂商更为迅速。

3、减速器是机器人生产的全部过程中技术壁垒最高的零部件,其中尤以精密减速器难度最大、应用最广泛,它决定着机器人的精度和负载。从竞争格局看,日系厂商为减速器的主要玩家。国内减速器厂商在基础材料、加工工艺等方面研发起步较晚,技术与客户积累落后于日企。

4、在机器人芯片产业链上,国外整体处于强势地位,主导着芯片设计这一核心环节。在芯片设计端,最有力的参与者是国际大厂英伟达、英特尔等。

赛博朋克早已不是个新鲜名词,无论是仿生人还是电子羊,都已从科幻走进现实。

今年10月1日,特斯拉在AI Day上带来了人形机器人擎天柱(Optimus)原型机的全球首秀。擎天柱定位于日常生产生活,能完成行走、搬运箱子、浇水植物等活动。

在此之前,日本本田公司在1986年启动的人形机器人Asimo,能够实现上下楼和奔跑等动作。后来居上的波士顿动力推出的Atlas可以有效的进行流畅、高难度的跑酷,其机器狗产品Spot也走在了商业化道路的前列。

在人工智能、新型传感、生物仿生、新材料等多种技术融合驱动下,机器人赛道正加速升温,受到全球科学技术圈的瞩目与追捧。

中国慢慢的变成了全球最大的机器人市场。海外大佬的争相入局,也掀起了国内的一波机器人创业潮。各路选手八仙过海,各显神通。

8月11日,手机巨头小米在新品发布会上亮相了首款全尺寸人形仿生机器人CyberOne“铁大”,这是继去年的Cyberdog“铁蛋”后,小米机器人Cyber家族的新成员。

深圳优必选的Walker系列是中国人形机器人的佼佼者,经过四次迭代,已经能够在机场、银行、酒店等特定场景下提供简单服务。

杭州宇树科技的130台机器狗在2022世界机器人大会上搞了一出方阵表演,赚足了眼球。

物流巨头顺丰的机器人设备已经在仓储、中转等多个场景中应用,近期还传出可能进军人形机器人领域的消息。

对比海外,中国在机器人领域的探索较晚,但跟跑速度并不慢。在市场风口与国家政策的推动下,目前已经初步形成了完整的机器人产业链,在核心零部件方面不断取得突破。而从商业化角度看,全球机器人市场仍处于早期发展阶段,国内与国外都在摸着石头过河。

那么,站在国内机器人产业的风口上,回溯这波赛博潮兴起的契机,国产机器人赛道上的各位选手,是如何跟跑外国领先者,又已经跑出了怎样的成绩呢?在有着无限可能的未来,弯道超车的机会又在哪里?

本文将沿着国产机器人产业链,从算法软件,到底层硬件,再到关键性的芯片,阐述这一赛道的现状与前景。具体分为以下三部分:

与双足机器人不同,四足机器人有着较高的有效载荷与极强的平衡能力,更利于控制、设计和维护,能够很好的满足日常生活服务场景,还能适应任何复杂和危险地形,执行消防、巡检、审查、搜救等任务,因此是目前海内外布局的热点。

而要回溯四足机器人的发展历史,首先要提到的是这一赛道的老大哥波士顿动力,其创始人Marc Raibert被业内称为“机器狗之父”。

1992年成立后,早期的波士顿动力在美国国防高级研究计划局的资助下,主要为美国军方提供机器人的研究制造。

2005年,第一代机器狗Big Dog的面世让波士顿动力在业内一炮而红。随后几年,他们相继推出Alpha Dog、LS3、Spot、SpotMini等产品,机器狗的负载能力、移动速度和实用性不断的提高,波士顿动力慢慢的变成为业内的佼佼者。

作为波士顿动力的标志产品之一,Spot承载着波士顿动力“成为机器人界的安卓”的希望,将被打造为模块化的平台产品,以在多场景下发挥更重要的作用。

2019年下半年,Spot机器狗开始了商业化试水,开放向企业出租;2020年6月正式向公众开放出售。

同时,波士顿动力开源了Spot的Python脚本语言的SDK,即软件开发工具包。这样一来,任何Spot用户都可以与机器狗“交流”,并开发自定义应用程序,DIY更丰富的动作、功能和应用。

尽管Spot有着拉风的外型和强悍的功能,其高达53万人民币的价格还是让普罗大众望而却步。

截至2020年10月底,Spot机器狗的订单只有约260份,远不及波士顿动力原计划在当年出货1000台的目标,且主要用户还是来自B端,售出产品多数用于发电设施、退役核电站、工厂车间、建筑施工工地和研究实验室等环境。

四足机器人的商业化依然道阻且长。海外大佬尚且如此,那么国内又是何番景象呢?

放眼国内四足机器人市场,从南京蔚蓝科技第五代阿尔法狗的16900元,到宇树科技A1的16000元,再到小米CyberDog的9999元,国内各路企业已经就机器狗这一产品展开了价格战。似乎在国内,“机器狗跑入寻常百姓家”已经是不远的未来。

那么,相比较售价高昂的机器狗明星Spot,为何国内的四足机器人玩家能给出万元级定价呢?这与机器人算法开源有着千丝万缕的联系。

前文提到波士顿动力将Spot机器狗的SDK开源,其最大的目的还是配合销售,供自家用户开发Spot的更多功能。而促使国内玩家大量入局的,则是开放性更强的技术生态。

2018年9月,麻省理工大学的仿生机器人实验室(MIT Biomimetic Robotics Lab)相继将迷你猎豹机器人(Cheetah Mini)的电机驱动器和所有运行代码开源,这在某种程度上预示着在四足机器人领域有着领头羊的Cheetah Mini的核心技术秘密已全部公开。

同时,ROS(Robot Operating System)项目的开源,也是机器人行业发展过程中的一个重要节点。

ROS类似一个可用于开发机器人应用程序的SDK,其前身是斯坦福大学人工智能实验室和机器人孵化企业Willow Garage合作设计的开源机器人编程框架。

随着该项目逐渐走出实验室,尤其是ROS 2的升级,ROS发展成了主流的机器人操作系统之一,为众多机器人创企所采用。

一类公司基于MIT和ROS的开源代码开发产品,如小米,其“铁蛋”机器人CyberDog的核心算法正是基于Cheetah Mini和ROS 2研发而来。

开源的算法生态使得大量四足机器人玩家初步突破技术开发的难关,如雨后春笋般在国内大地上蓬勃生长起来。

目前,四足机器人的功能和应用场景还十分有限,尤其在个人消费场景中稍显“鸡肋”。此外,据业内供应链的人偷偷表示,小米“铁蛋”的售价虽低至9999元,但成本约达到5万元。要真正降低机器人商业化的门槛,仍需要制造端“降本增效”。

机器人产业链最重要的包含上游的核心软硬件,中游的本体制造,下游的工业与服务应用端。

如前文所述,由于机器人目前的应用还比较有限,相比之下,高性能的零部件是提升机器人感知运动能力、使其能够具备更强功能性的基础,所以产业链中占据较大比重的是核心零部件。

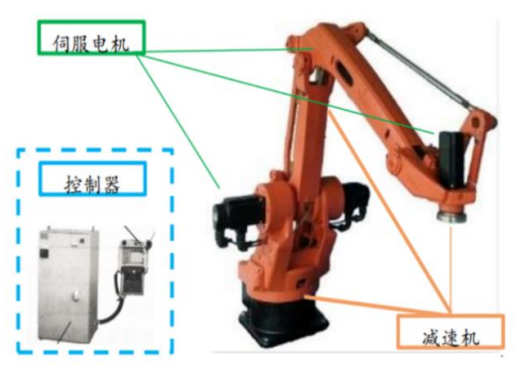

根据OFweek数据,核心零部件占工业机器人成本约70%,其中最核心且成本最高的三个零部件是减速器、伺服电机、控制器,分别占比约35%、20%、15%。

减速器是机器人生产的全部过程中技术壁垒最高的零部件,其中尤以精密减速器难度最大、应用最广泛,它决定着机器人的精度和负载。

机器人每个关节运动均需要伺服电机来驱动,而关节的需求是输出转速小、转动扭矩大,但伺服电机则具有输出转速大、输出扭矩小的特点,这就需要减速器来匹配转速和传递转矩,连接起动力源与执行机构。

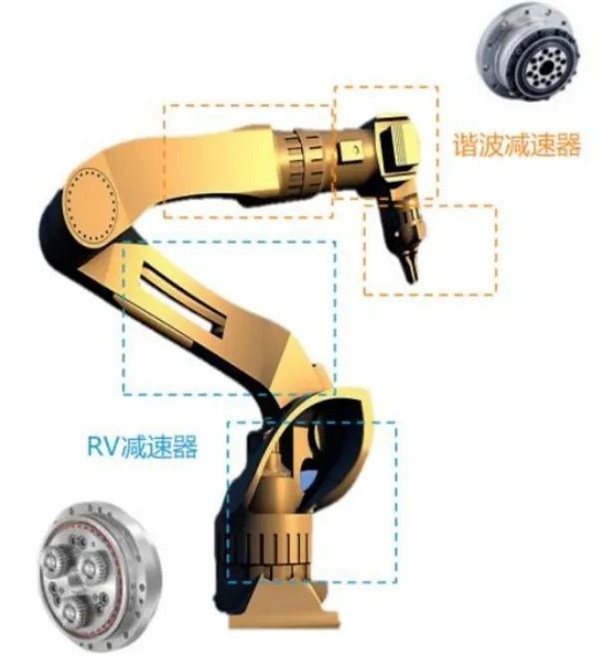

精密减速器最重要的包含谐波减速器与RV减速器。二者工作原理区别较大,前者承载力有限,但重量、体积较小,而后者恰好相反。

因此,这两种减速器在应用中呈现优势互补关系,谐波减速器通常用于小臂、腕部或手部等轻负载位置,RV减速器则大多数都用在大臂、肩部、腿部等重负载位置。

从竞争格局看,日系厂商为减速器的主要玩家。日本哈默纳科是谐波减速器领域的龙头,纳博特斯克则是生产RV减速器的世界巨头。国内减速器厂商在基础材料、加工工艺等方面研发起步较晚,技术与客户积累落后于日企。

在忍受了几十年的日企高价垄断后,我国也诞生了一些国产减速器龙头,国产化率正在慢慢地提升。

从2021年国内市场数据分析来看,日企哈默纳科和新宝占据谐波减速器第一和第三的份额,分别为35.5%和7.4%,第二位是国内自主品牌绿的谐波,占据 24.7%的市场占有率;RV减速器也呈现类似格局,第一和第三分别是日企纳博特斯克和住友,占比51.8%和4.3%,第二位是国内自主品牌双环传动,占据15.1%的份额。(数据来源:华经产业研究院)

电机一般指电动机,也就是马达,其作用是将电能转化为机械能,产生驱动力矩,为用电器和机械设备提供动力来源。

伺服电机主要由定子、转子和编码器组成。由于其在控制精度、过载能力、速度响应等许多性能方面表现优异,因此占据机器人电机用量的绝大部分,大范围的应用于关节部位,能轻松实现精确、快速、稳定的位置控制、速度控制和转矩控制。

相较于通用伺服,机器人用伺服的性能要求更高,国内外差距也更大。内资品牌在技术储备、产品性能、质量、品类上落后于国外品牌,且电机编码器芯片仍依赖进口。

从2020年国内市场占有率来看,日本安川、三菱、松下占据前三位,占比分别为11.3%、10.5%、9.9%,西门子等欧美系品牌主要把握高端市场。前十位中的大陆企业仅有汇川技术和禾川科技,分别占到9.8%和 3.0%的份额。(数据来源:禾川科技招股说明书)

控制器由控制板卡和算法控制系统软件组成,技术路线包括PLC、PC-based和嵌入式控制器三种,其性能必然的联系到机器人运行的稳定性、可靠性和精准性。

一方面,国外品牌入局早,具有先发优势;另一方面,软件算法等二次开发需要大量试错,国外品牌占据市场主导地位后,能够积累更多更高端的开发经验,所以在成长迭代速度上比国内厂商更为迅速。

从2020年全球控制器的竞争格局来看,前十大供应商均为外资品牌,占据了82%的市场占有率。同时,国内也在加速追赶,如埃斯顿收购TRIO,埃夫特战略投资ROBOX并成立子公司瑞博思等。

首先,技术工艺的客观落后无法忽略。将机器人产业细化到核心零部件上来看,中国的起步时间至少落后国外六十年。三大零部件的主要难点就在于基础工业和工艺,这都是要一直在理论和制造层面上进行研发创新投入的,要想短时间完成追赶甚至超越,任务可谓十分艰巨。

其次是在产业规模与话语权上。国内企业由于先天不足,仍大多分布在在中低端市场,与具有成熟技术的国外企业相比,市场占有率与话语权都较弱。这就使得国内外核心零部件企业在生产营收规模以及成本控制环节形成巨大落差。

困难的挑战往往伴随着机遇,与高技术壁垒相匹配的必然是高利润。正如电池在新能源汽车中的成本占比,核心零部件也是机器人产业链上毛利率最高的一环。

同时,国外零部件厂商的高定价给予了国内厂商起步阶段的盈利空间,国内厂商可以通过性价比优势赚取利润,再持续投入到有关技术研发,缩小产品技术差距,从而进一步提升市场占有率,形成更大规模的营收与研发投入。

供给端的正反馈机制,使国内零部件厂商不断突破垄断,而需求端的持续扩大也拉动着行业增长。

小米、优必选等各路企业不断进军和拓展机器人领域,与国外巨头波士顿动力、特斯拉等展开竞争。广阔而稳定的下游市场,驱动着上游厂商业务的持续发展,并推动着技术的加速迭代。

此外,政府对于机器人核心零部件实现自主可控的重视和政策扶持,也是不可或缺的行业推动力。《中国制造2025》明白准确地提出,到2025年,自主品牌工业机器人市场占有率要达到70%,关键零部件国产化率达80%。

如果说核心零部件是构成机器人骨架与肌肉的主力,那么芯片就是负责处理信号并驱动机器人行为的神经元。没有芯片,再精密的零件也只能是没有生气的废铁。

在机器人芯片产业链上,国外整体处于强势地位,主导着芯片设计这一核心环节。

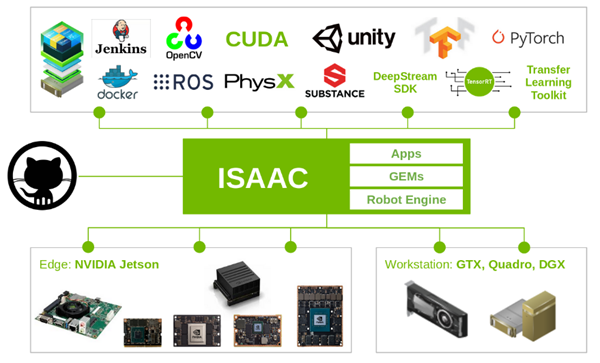

芯片研发的关键之一是产品本身的性能,之二是生态的支撑,即软件、开发环境和合作伙伴。从这两个维度来看,英伟达“软硬一体”的布局无疑具有极大的战略优势。

2007年前后确立的“CUDA”架构,奠定了英伟达在人工智能芯片领域的先发优势。随后,英伟达沿袭一体化战略,凭借不断迭代的强大硬件和持续丰富的软件生态,在AI赛道里一骑绝尘。

作为世界首款专为机器人设计的芯片,Jetson Xavier拥有超过90亿个晶体管,可提供每秒30万次操作以上的性能,能耗仅有照明灯泡的三分之一。

这一芯片所拥有的6种高性能处理器,足以让机器人完成视觉测距、传感器融合、定位与建图、障碍物检测以及路线规划等任务。

同时发布的Isaac平台是英伟达为机器人算法软件的开发所提供的工具箱,降低了业内开发者模拟、训练、测试自主机器的难度。这一套芯片与开发工具的定价为1299美元。

2019年,英伟达推出了售价99美元的机器人芯片Jetson Nano,采用20nm制程。

到目前为止,已经有超过100万名研发人员、6000多客户、2000家初创公司和150家合作伙伴加入英伟达的Jetson生态系统。

这一CPU巨头从2016年开始陆续收购了一系列芯片制造商,以加速布局人工智能赛道。2017年,英特尔中国研究院正式对外发布HERO机器人平台,通过CPU控制中心与FPGA,和其他加速器芯片搭配,开发了基于FPGA加速的智能机器人算法。

2018年初,英特尔推出了其首款神经拟态芯片Loihi,采用14nm制程。2021年,英特尔对这一芯片进行升级,发布了第二代产品Loihi 2。

Loihi 2是使用英特尔第一个EUV工艺节点Intel 4制造的芯片(相当于台积电4nm),相比前代面积缩小了一半,但仍包含100万个神经元,处理速度是前代的10倍,目前已被用于机械臂、神经拟态皮肤、机器嗅觉等场景。

此外,无人驾驶芯片具备智能和学习的特性,能够模仿人的大脑神经网络,在无人驾驶芯片上具备优势的车企也纷纷布局机器人芯片。

特斯拉的人形机器人“擎天柱”的大脑所使用的,便是其自研的Dojo D1超级计算芯片。该芯片采用台积电7nm工艺,拥有500亿个晶体管。内置3000个D1芯片的Dojo超级计算机算力能达到1.1EFLOP*(每秒千万亿次浮点运算)。

总结国外芯片设计巨头的发家之路,无非是两类路线:深耕研发,积累深厚的技术储备;基于强大的资金实力展开并购。

而无论是技术的代代更迭,还是市场的战略性布局,都不是国内玩家可以在朝夕间追赶上的。国内机器人产业要想筑起自研芯片这条护城河,跨赛道竞争与差异化切入是较有希望的路径。

华为海思作为跨赛道龙头的代表,其自身业务对AI的需求量较大,并且资金实力足够覆盖高额的研发支出,在机器人芯片方面有较大潜力。

地平线年推出的Journey 5车规级芯片采用14nm制程,单颗芯片AI算力为128TOPS,只有英伟达Orin芯片的一半。

目前,地平线旭日系列芯片在智能机器人领域已实现规模化量产,如科沃斯、小度等产品。

尽管各路玩家正在奋力追赶,但国内机器人芯片产业目前的力量,无疑是弱小而脆弱的。

海思的芯片制造受限于美国的制裁,原材料、IP核等关键关卡上严重依赖美国。而新势力企业成立时间普遍较短,芯片的研发和量产仍需要爬坡时间,现有产品在市场中的渗透也是微不足道。

与国外尤其是美国相比,中国的机器人产业为何始终没有巨头诞生?究其根本,可以归结为以下几点原因:

一是动力弱,劳动力结构决定产业需求不足。纪录片《美国工厂》鲜明地展现了中美工人的差异。有研究显示,每生产一对挡风玻璃,福耀中国工厂的人力成本是2.28美元,而美国工厂则为23.93美元,在10倍以上。

一边是以生产效率为先,员工接受高强度的工作状态和较低的工资水平;另一边则有着力量强大的工会,要求员工效益。不同的劳动力市场结构,使得美国的工厂自动化程度远高于中国,一架架机械臂代替了人挤人的厂区。

二是起步晚,行业生态受制于人。机器人研发前期投入高,周期长,迭代速度快。这种模式下赢者通吃,先发者一旦构建起行业生态,后起之秀在其制定的标准下只能是处处受制。

因此,我国机器人产业目前集中在中低端市场,很多高端技术、核心算法仍处于被国外巨头卡脖子的窘境。

机器人底层硬件和芯片设计无一不需要大量时间和资产金额的投入,在不断的实验中才能迭代出优秀的性能。这样一个需要周期、资金、技术人才的过程,只凭企业自身是远远不足的。波士顿动力早期就是在美国军方的资助下,才造出了领先业内的第一代机器狗。

对比之下,我国的机器人研发端尚未建立起完善的产学研通道,厂商大多弱小而分散,产品线少,高校、研究所的人才输送与国家资助力量不足,行业整体未能形成合力。

人口老龄化带来的劳动力红利消失,带动了各行各业对于机器人的需求;庞大的市场一方面能够养活众多国内企业,另一方面也能吸引海外巨头投资建厂,不断引入先进的技术与人才。

美国的工业机器人制裁,将国内巨大的市场拱手相让,给了本土机器人产业完成国产替代的窗口期。未来国产机器人只要把握机会,在产业链所有的环节集中力量强化优势,同时在基础研究领域不断寻求突破,砍断卡脖子的手,后来者也未必不能居上。

风起潮涨之时,国产机器人蓄势待发,志在远航。在未来的无限可能之中,我们期待着国产机器人崛起的身影。

编者按:本文转载自微信公众号:芯流智库(ID:xinliuzhiku),作者:常心悦

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。